Información para autónomos y pymes que quieran solicitar un crédito con aval del ICO ante la crisis de la COVID-19

Se puede pedir un crédito con aval del ICO si no se está en situación de morosidad a final de 2019 ni se está sujeto a un proceso concursal a 17 de marzo de 2020.

Se puede pedir este préstamo hasta el 30 de septiembre de 2020 o hasta que se consuman los importes máximos de este aval. El plazo podrá ampliarse hasta el 31 de diciembre de 2020.

Se puede financiar hasta el 100% de las necesidades de liquidez por un plazo máximo de 5 años siempre que sean destinados a pagos inmediatos del negocio, como nóminas o proveedores.

Para acceder a esta financiación, se debe presentar un problema coyuntural de liquidez derivada de la crisis sanitaria.

La operación se formaliza ante notario.

Si los créditos no se devuelven, el Estado asume una parte relevante del coste, pero los bancos también lo asumimos.

Todos los bancos nos hemos comprometido a no comercializar otros productos en la concesión de los préstamos cubiertos por este aval público.

Ayudar a nuestros clientes es hoy la prioridad del sector bancario.

GUÍA DE AUTÓNOMOS

Y PYMES

Son préstamos que los bancos ofrecen a las empresas, a las pymes y a los trabajadores autónomos que se han visto afectados por la crisis sanitaria y que cuentan con el aval del Estado.

Esta financiación está prevista para dotar de liquidez a los clientes que desarrollan una actividad empresarial, de manera que puedan cubrir sus necesidades más inmediatas, entre ellas los pagos de salarios, las facturas de proveedores, el circulante y otras necesidades de liquidez, como atender las obligaciones tributarias.

La nueva Línea de Avales aprobada en el Real Decreto-ley 25/2020 de medidas urgentes para apoyar la reactivación económica y el empleo tiene como objetivo impulsar la inversión de los autónomos y empresas españolas.

Con este objetivo, la nueva Línea de Avales garantizará los préstamos para la realización de nuevas inversiones, así como los gastos relacionados con las mismas y con la mejora del proceso productivo. También podrá cubrir necesidades de financiación derivadas del pago de salarios, facturas o vencimiento de obligaciones financieras o tributarias, entre otras.

No son finalidades de esta línea de avales, las refinanciaciones, restructuraciones, renegociaciones, o las renovaciones de préstamos vivos ni las cancelaciones o amortizaciones anticipadas ni la aplicación de fondos para financiar a deudores comerciales o no comerciales anteriores a la fecha de formalización de la operación de préstamo. La financiación avalada no podrá destinarse al pago de dividendos ni de dividendos a cuenta ni a una finalidad diferente a la establecida.

- El programa está dirigido a empresas y autónomos

- Es suficiente con estar dado de alta en el correspondiente I.A.E (Impuesto de Actividades Económicas).

- No hace falta que la empresa tenga empleados a su cargo.

El Gobierno ha habilitado una línea de crédito por 100.000 millones de euros movilizada a partir de avales del Instituto de Crédito Oficial. Se trata de una opción alternativa (o complementaria) a la petición de un préstamo como cliente.

Se podrán acoger a esta medida del ICO todas las empresas y autónomos que cumplan las siguientes condiciones:

- No figurar en situación de morosidad en la consulta a los ficheros de la central de información de riesgos del Banco de España (CIRBE) a 31 de diciembre de 2019.

- No estar sujetos a un proceso concursal a fecha de 17 de marzo de 2020.

Se podrá financiar hasta el 100% del proyecto o las necesidades de liquidez.

El porcentaje máximo de cobertura del aval es:

- En el caso de autónomos y pymes el aval garantizará el 80% del principal de las nuevas operaciones de financiación y de las renovaciones.

- Para el resto de empresas que no tengan la consideración de pyme, el aval cubrirá el 70% en el caso de nuevas operaciones de préstamo y el 60% para renovaciones.

En la nueva Línea de Avales aprobada en el Acuerdo del 28 de julio de 2020, el aval garantizará el 80% del principal de las nuevas operaciones de autónomos y pymes y el 70% de los préstamos solicitados por el resto de empresas.

Los avales del ICO cubren los nuevos préstamos y otras modalidades de financiación y las renovaciones concedidas por entidades financieras a empresas y autónomos para atender las necesidades de financiación como:

- Pagos de salarios.

- Facturas de proveedores pendientes de liquidar.

- Alquileres de locales, oficinas e instalaciones.

- Gastos de suministros.

- Necesidad de circulante.

- Otras necesidades de liquidez, incluyendo las derivadas de vencimientos de obligaciones financieras o tributarias.

La financiación avalada no se podrá aplicar a la cancelación o amortización anticipada de deudas preexistentes.

En la nueva Línea de Avales aprobada en el Acuerdo del 28 de julio de 2020, la financiación obtenida deberá emplearse exclusivamente para alguna de las siguientes finalidades:

- Inversión nueva dentro de territorio nacional, incluyendo gastos corrientes y de capital, vinculados a la inversión, que sean justificados por la empresa.

- Inversión y/o gastos corrientes y de capital destinados a la ampliación, adaptación o renovación de las capacidades productivas o de servicios.

- Inversión y/o gastos corrientes y de capital destinados al reinicio o desarrollo de la actividad.

- Los gastos corrientes y de capital asociados o destinados, entre otros, a la adquisición, alquiler, leasing o renting de equipos, maquinarias, instalaciones, suministros de materiales y bienes y servicios relacionados con la inversión y/o la actividad de la empresa incluidos, entre otros, la creación y mantenimiento del empleo, gastos en I+D+i.

- Necesidades de financiación derivadas, entre otros, de pagos de salarios, facturas o vencimientos corrientes de obligaciones financieras o tributarias.

La inversión deberá hacerse efectiva en el plazo de 24 meses siguientes a la fecha de firma de la operación de financiación.

Las entidades financieras pueden solicitar el aval para los préstamos y operaciones suscritas con autónomos y empresas formalizados o renovados a partir del 18 de marzo de 2020 y hasta el 30 de septiembre de 2020.

El plazo podrá ampliarse, siempre en línea con la normativa de Ayudas de Estado de la UE, por Acuerdo de Consejo de Ministros.

En función del régimen aplicable conforme a la normativa de la Unión Europea, el importe máximo de los préstamos por cliente que puede avalar esta Línea es:

- Para préstamos o renovaciones de hasta un máximo de 1,5 millones de euros con un plazo no superior a cinco años en una o varias operaciones de préstamo a autónomos y empresas. En este caso el principal de la operación de préstamo u otras modalidades de financiación según el régimen de minimis aplicable, hasta un máximo de 1,5 millones de euros para la mayoría de los sectores, o el límite que corresponda para algunos sectores específicos.

- Para préstamos por encima de 1,5 millones de euros o el plazo sea superior a cinco años (no pudiendo superar el plazo máximo de ocho años), o para importes inferiores cuando no sea aplicable el régimen de minimis, hasta el máximo establecido en el Marco Temporal de Ayudas de Estado de la Comisión Europea tanto para autónomos y empresas que reúnan la condición de pyme como para empresas que no reúnan la condición de pyme.

Estas líneas fueron aprobadas por el Consejo de Ministros, con fecha 24 de marzo, dentro del conjunto de medidas urgentes extraordinarias y de acuerdo con lo regulado en el artículo 29 del Real Decreto-ley 8/2020.

Hay cuatro tramos. El 17 de marzo se activó un primer tramo de 20.000 millones de euros con 2 subtramos con los siguientes importes y categorías:

- Hasta 10.000 millones de euros para renovaciones y nuevos préstamos concedidos a autónomos y pymes. Definiéndose pymes como empresas con menos de 250 empleados y que no superen 50 millones de euros en volumen de negocio o 43 millones de euros de balance general.

- Hasta 10.000 millones de euros para renovaciones y nuevos préstamos concedidos a empresas que no reúnan la condición de pyme.

Por acuerdo del Consejo de Ministros de 10 de abril, se activó el segundo tramo de la Línea, por importe de hasta 20.000 millones de euros adicionales destinados a avalar operaciones de autónomos y pymes.

El Consejo de Ministros activó el 5 de mayo el tercer tramo por 24.500 millones, el 50 % destinado solo autónomos y pymes.

El 19 de mayo fue aprobado el Acuerdo por el que se activa el cuarto tramo de la Línea de Avales para empresas y autónomos. El nuevo tramo de 20.000 millones de euros se destinará de forma íntegra a garantizar operaciones de pymes y autónomos, al ser los que están recurriendo en mayor medida a la Línea de Avales y desempeñar un papel esencial en el sostenimiento de la actividad económica y el empleo.

El plazo del aval emitido coincidirá con el plazo de la operación, hasta un máximo de 5 años.

Para la nueva Línea de Avales aprobada en el Acuerdo del 28 de julio de 2020, el plazo máximo de la cobertura del aval se amplía hasta ocho años, para ajustarlo al mayor plazo de amortización que requieren las inversiones.

Para aquellas operaciones a las que les sea de aplicación el régimen de minimis, el plazo máximo será de hasta 5 años. No obstante, para operaciones cuyo importe sea inferior a 1,5 millones de euros, con un plazo superior a 5 años y de hasta 8 años, el régimen aplicable será el Marco Temporal de Ayudas de Estado de la UE.

En cualquier caso, el cliente podrá elegir el Marco Temporal de Ayudas de Estado, sin perjuicio de que entidad financiera decida sobre la concesión de la financiación, de acuerdo con sus procedimientos internos y políticas de concesión y riesgos.

El Estado cobra entre un 0,2% y un 0,8% a la entidad por financiar a una pyme, y en préstamos a 5 años concedidos a grandes empresas, cobrará hasta un 1,2%.

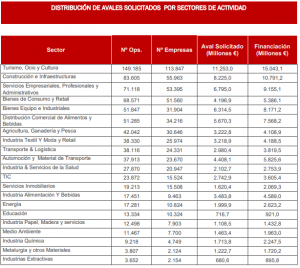

Según el avance del Ministerio de Asuntos Económicos y Transformación Digital a fecha 31 de agosto de 2020, con la Línea de Avales del ICO aprobada en el Real Decreto-ley 8/2020 a 17 de marzo, se han avalado un total de 791.675 operaciones correspondientes a más de 525.000 empresas, avaladas con 75.140 millones de euros, que han permitido canalizar financiación al tejido productivo por importe de 98.878 millones de euros.

Más del 98% de las operaciones avaladas (776.598) se concentran en pymes y autónomos, con un importe de 54.692,5 millones, lo que les ha permitido obtener financiación por 68.424 millones de euros.

A 31 de agosto de 2020, Cataluña, Andalucía y Madrid siguen siendo las comunidades autónomas con un mayor número de operaciones garantizadas. Cataluña es la comunidad que mayor número de operaciones avaladas registra, con un total de 152.186 créditos aprobados, que han permitido que sus empresas reciban financiación por importe de 18.273,7 millones de euros. Le sigue Andalucía, con 127.845 créditos y una financiación de 12.067,8 millones de euros; y la Comunidad de Madrid, con 111.409 operaciones y 21.213,1 millones de financiación canalizados a sus empresas.

El sector del turismo, ocio y cultura registra el mayor volumen de financiación, por importe de 15.043,1 millones de euros, a través de 149.185 créditos. Le sigue el sector de construcción e infraestructuras, con 83.605 créditos y 10.791,2 millones de euros de financiación, y servicios empresariales, profesionales y administrativos, con 71.118 operaciones y 9.155,1 millones de euros financiados.

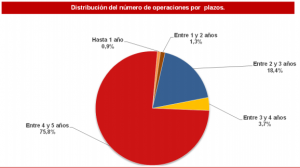

El 80% de las operaciones avaladas se han destinado a garantizar nuevos préstamos, que, en su mayor parte, más del 76%, son a largo plazo, de entre cuatro y cinco años.

Los bancos aplicarán los mejores usos y prácticas bancarias en beneficio de los clientes y no podrán comercializar otros productos con ocasión de la concesión de préstamos cubiertos por este aval público ni condicionar su concesión a la contratación por parte del cliente de otros productos.

El total del crédito al sector productivo es de algo más de medio billón de euros. El importe total aprobado por el gobierno es de 100.000 millones de euros, y de este total se han puesto a disposición de los bancos tres tramos por un importe total de 64.000 millones. Estas líneas amplían el margen de maniobra de los bancos para financiar proyectos solventes durante la crisis.

Los bancos no buscan hacer negocio con los avales, pudiendo suponer un coste elevado para ellos al tener que asumir parte de las pérdidas en un momento muy complicado para analizar la solvencia de las empresas.

El marco normativo sigue siendo el mismo que antes de la crisis. Las normas obligan a considerar a empresas y particulares en términos de un riesgo que asume el banco cuando les presta el dinero.

Los avales del Estado pueden reducir las necesidades de capital propio y las provisiones de una parte relevante de la cartera de créditos, pero el riesgo asumido por los bancos sigue siendo significativo.

El papel fundamental de los bancos es proporcionar financiación, bajo una estricta supervisión y cumpliendo una regulación muy exigente. No se debe confundir la financiación bancaria con subvenciones o ayudas públicas orientadas a cubrir las pérdidas que están experimentando o experimenten en el futuro muchas empresas fruto de esta crisis.

GUÍA PARA

PARTICULARES

Información para las familias y autónomos de las distintas medidas oficiales y sectoriales

Consulta los requisitos y plazos para solicitar el aplazamiento de la cuota hipotecaria, del pago del alquiler, o del préstamo personal

MEDIDAS DEL SECTOR

Medidas adoptadas por las entidades

bancarias ante la crisis de la COVID-19

- Al comienzo de la crisis, nuestras entidades pusieron a disposición de pymes y autónomos líneas de financiación por más de 60.000 millones de euros para facilitar la liquidez necesaria y garantizar la continuidad de su actividad.

- No hemos dejado de estar al lado de las personas, autónomos, negocios y empresas para que puedan seguir adelante, así que ofrecimos nuestra absoluta cooperación a las autoridades competentes para poner en marcha las líneas de financiación avaladas por el Estado a través del Instituto de Crédito Oficial (ICO).

- En relación a esta línea de avales, dimos claras instrucciones a nuestra red de oficinas para asegurar una aplicación rigurosa del programa, aclarando expresamente que la concesión de un crédito amparado por esta línea de avales no puede estar vinculada en ningún caso a la contratación de otros productos bancarios.

- Ofrecimos un aplazamiento del pago de hasta 3 meses del alquiler social a aquellas familias que habiten en una casa acogida al Fondo Social de Vivienda (FSV) y se hayan visto afectadas por la COVID-19. Este fondo, creado en 2013, cuenta en la actualidad con más de 10.000 viviendas en toda España. Adicionalmente, algunas entidades están condonando el pago de los alquileres de viviendas de su propiedad mientras dure el estado de alarma.

- Redoblamos nuestros esfuerzos para que las oficinas de nuestros bancos puedan implementar la moratoria de pago en las deudas hipotecarias y no hipotecarias aprobadas en el Real Decreto-ley 8/2020, del 17 de marzo de 2020.

- Llegamos de manera voluntaria a un “acuerdo sectorial sobre aplazamiento de operaciones de financiación de clientes afectados por la crisis del coronavirus”, una medida adicional y complementaria a las moratorias ya aprobadas por las autoridades. En concreto, consiste en un aplazamiento de hasta 12 meses en la amortización del capital, para aquellas personas afectadas económicamente por la situación generada por el COVID-19 con una hipoteca sobre su vivienda que así lo soliciten. Asimismo, se difiere el pago del principal en contratos de préstamos personales ligados a consumo para un periodo de hasta 6 meses.

- Atendiendo a las exigencias de distanciamiento social para combatir la crisis sanitaria y a las necesidades económicas de garantizar la liquidez, muchas de nuestras entidades adelantaron los pagos de pensiones, recomendando al mismo tiempo a todo el colectivo, en la medida de lo posible, realizar los trámites bancarios de manera telemática, telefónica o través de cajeros automáticos.

- Hemos compatibilizado el mejor servicio a nuestros clientes con el cumplimiento de los protocolos sanitarios a nuestros empleados y la atención a las directrices de los supervisores.

- Para evitar que los ciudadanos tuvieran que trasladarse hasta la sucursal de su banco correspondiente para retirar dinero en efectivo, en general se ha eliminado el cobro de comisiones al realizar esta operación en otros bancos de la red de cajeros.

- Hemos garantizado el acceso a los servicios financieros a través de nuestros canales digitales, que han funcionado en todo momento.

- Aumentamos el límite de pago con tarjeta contactless sin necesidad de introducir el PIN a 50 euros, permitiendo mayor seguridad a la hora de hacer compras, ya que evitamos que las personas tengan que entrar en contacto con el datáfono para ingresar su código de seguridad.

- La dedicación y profesionalidad de nuestros empleados ha sido fundamental para mantener el funcionamiento de un servicio esencial para la economía y la sociedad.

- Los bancos somos conscientes del gran valor de nuestros empleados en estos momentos y descartamos aplicar Expedientes de Regulación Temporal de Empleo (ERTEs).

- Los bancos hemos agilizado el proceso de pago a proveedores, para evitar que tengan tensiones de liquidez y contribuir así a mantener el tejido productivo.

- De acuerdo con las autoridades, los trabajadores que, como consecuencia de la COVID-19, hayan perdido su empleo o hayan sufrido el cese de actividad podrán disponer del ahorro acumulado en sus planes de pensiones.

- Desarrollamos iniciativas solidarias para luchar contra el coronavirus: desde la compra de equipamiento médico para el sistema público de salud hasta destinar fondos a la investigación o apoyar socioeconómicamente a la población más vulnerable.

- Hemos colaborado estrechamente con el Servicio Público de Empleo Estatal (SEPE) para que nuestras entidades de crédito adelanten el pago de las prestaciones de desempleo a aquellas personas que ya estaban en paro antes de la pandemia y que ahora, con la crisis sanitaria, son un colectivo vulnerable.

- Posteriormente firmamos un convenio de colaboración con el Ministerio de Trabajo y Economía Social (MTES) y el SEPE por el que, desde mayo, las entidades de crédito podrán adelantar el pago de las prestaciones por desempleo a las personas afectadas por la actual crisis sanitaria en ERTE o despedidas. Con esta iniciativa, las personas cuya prestación por desempleo haya sido reconocida por el SEPE no tendrán que esperar hasta el día 10 del mes siguiente para cobrar la prestación. Algunos afectados llevan esperando a percibir esta prestación desde marzo y, con este acuerdo, las entidades adelantarán este pago para que los clientes dispongan del dinero cuanto antes.

LA VOZ DE LOS

EXPERTOS

Nuestros expertos tratan de aclarar las dudas de particulares, autónomos y empresarios. ¡Escúchalos!

Una de las principales condiciones que establece el ICO para que los bancos podamos dar crédito es que estos créditos se concedan sólo a empresas viables

Rocío Sánchez

SOMOSBANCA

El testimonio de los empleados de banca que han seguido trabajando para garantizar la atención al ciudadano y de emprendedores que han recibido el apoyo financiero de su banco.

Mensajes de los

empleados

Desde la oficina o por medios digitales, así viven

los empleados de banca la COVID-19

Henar

Estamos de vuelta en la sucursal con mascarilla y ganas de recibir al cliente con una sonrisa

Teresa

Mensajes de

AUTÓNOMOS Y PYMES

Nuestros emprendedores mantienen sus negocios gracias

a su esfuerzo y al apoyo financiero de la banca.

Vicente Ramírez

Su empresa, la primera en imprimir una casa en 3D con hormigón en España, ha recibido un crédito en esta pandemia